مهار خلق پول بانکها و چشم انداز نزولی تورم

به گزارش اخبار ساخته ها؛ رشد بالای نقدینگی طی سالها و دهههای اخیر به گواه اکثر قریب به اتفاق صاحبنظران اقتصادی، عامل اصلی رشد و ماندگاری تورم در کشور بوده است. مهمترین عوامل رشد بالای نقدینگی را میتوان در دو عامل ناترازی مالی دولت و رشد خلق پول بانکها از مسیر ارائه تسهیلات خلاصه کرد.

آمارها و شواهد نشان میدهد هر دو عامل مذکور در شروع به کار دولت سیزدهم در بدترین وضعیت خود طی دهههای اخیر بوده است.

طبق اعلام سازمان برنامه و بودجه، رقم کسری بودجه دولت در نیمه سال ۱۴۰۰ به ۴۸۰ هزار میلیارد تومان رسیده بود که چیزی در حدود نیمی از رقم کل بودجه کشور بود. بر همین اساس فوریترین اقدام دولت برای جلوگیری از تشدید تورم، مهار کسری بودجه بود.

بر اساس این گزارش، دولت توانست با مدیریت هزینهها و احیای درآمدهای نفتی و مالیاتی، ناترازی مالی خود را طی هفت ماه مهار کرده و مانع تشدید تورم از ناحیه کسری بودجه شود.

اقدام دیگر دولت برای کنترل تورم، مهار خلق پول بانکها بود. در همین راستا بانک مرکزی سیاست کنترل رشد ترازنامه بانکها را اجرا کرد. بانک مرکزی در این سیاست، رشد ترازنامه بانکها را بر اساس وضعیت کفایت سرمایه، محدود کرد به طوری که سقف رشد ماهانه ترازنامه برای بانکهای با کفایت سرمایه ضعیف ۱.۵ درصد و بانکهای دیگر ۲.۵ درصد تعریف شد.

اجرای این سیاست سبب شد سرعت خلق پول بانکها کاسته شده و بخش مهمی از نیروی تورمی در اقتصاد کشور از بین برود.

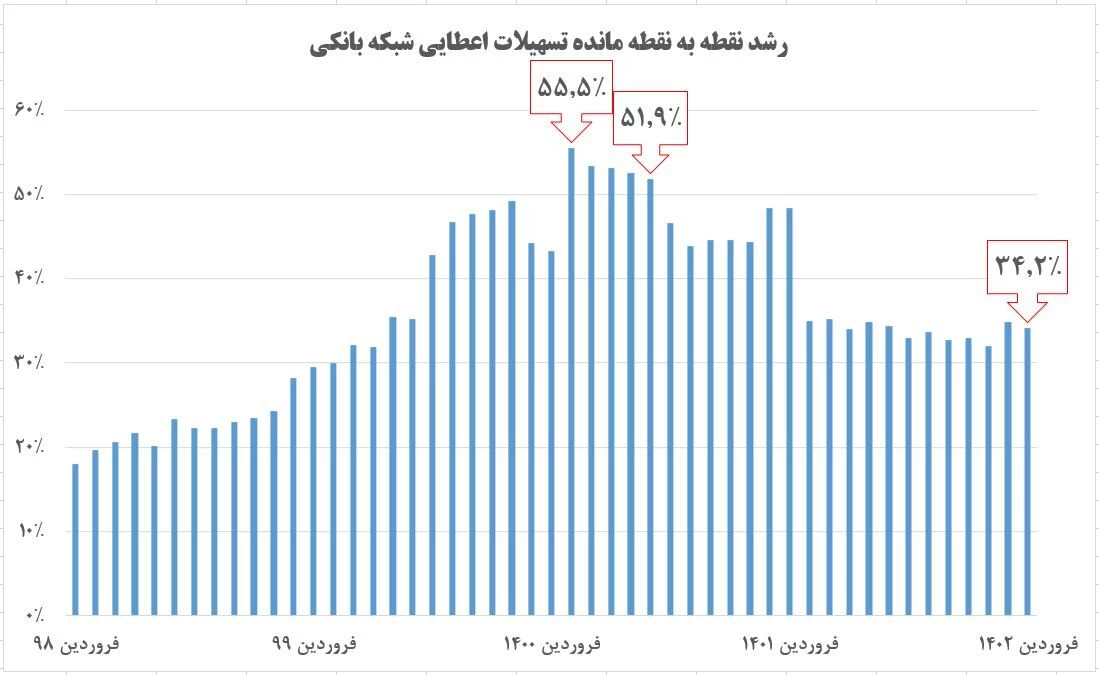

نگاهی به آمار مانده تسهیلات شبکه بانکی نشان میدهد بانک مرکزی دولت سیزدهم در کنترل خلق پول شبکه بانکی، عملکرد مطلوبی داشته است.

همانطور که پیداست، سرعت رشد مانده تسهیلات شبکه بانکی طی سالهای پایانی دولت گذشته روندی اکیداً صعودی داشته به طوری که در ماههای پایانی آن دولت و اوایل دولت سیزدهم، از مرز ۵۰ درصد هم عبور کرده بود و به رکورد ۵۵.۵ درصد در اردیبهشت ۱۴۰۰ هم رسیده بود. به عبارت دیگر رشد مانده تسهیلات بانکها در پایان هر ماه نسبت به پایان ماه مشابه سال گذشته به بیش از ۵۰ درصد رسیده بود.

این مسئله سبب شده بود تورم همچنان چشمانداز صعودی داشته باشد و کشور در معرض تورم سه رقمی قرار گیرد. در چنین شرایطی دولت سیزدهم بلافاصله پس از شروع به کار، نسبت به مهار خلق پول بانکها اقدام کرد.

نکته بسیار مهم در سیاست دولت برای کنترل تسهیلات دهی بانکها، تمرکز بر محدود کردن تسهیلات کلان و مرتبط و در مقابل حمایت از اعطای تسهیلات خرد و تسهیلات به تولید بود. دولت با اقدامات مختلف تلاش کرد تسهیلات کلان بانکها و تسهیلات به اشخاص مرتبط بانکها را محدود کرده و توان تامین مالی شبکه بانکی را در خدمت تسهیلات خرد مورد نیاز عامه مردم و همچنین تسهیلات مورد نیاز تولدی قرار دهد. بر همین اساس بود که دولت اقدام به تسهیل دریافت وامهای خرد تا ۱۰۰ میلیون تومان کرد.

اقدام دیگر دولت، ملزم کردن بانکها به انتشار عمومی جزئیات تسهیلات کلان و تسهیلات به اشخاص مرتبط خود بود. این اقدام بانک مرکزی، حاشیه امن مدیران بانکی در منحرف کردن تسهیلات و در نتیجه تحمیل تورم به اقتصاد را از بین برد و با شفاف کردن تامین مالی شبکه بانکی، زمینه بروز فساد و تخلف در این حوزه را تا حدود زیادی از بین برد.

در نتیجه این اقدامات، سرعت رشد مانده تسهیلات شبکه بانکی کاهش چشمگیری یافت به طوری که از حدود ۵۲ درصد در شهریور ۱۴۰۰ به حدود ۳۴ درصد در پایان فروردین ۱۴۰۲ کاهش یافت. کاهش چشمگیر سرعت خلق پول شبکه بانکی، شاهد دیگری از افت نیروهای تورمی و نزولی شدن تورم در ماههای آتی به شمار میرود.

انتهای پیام/

منبع خبر: ایرنا

محبوبه خندانی

محبوبه خندانی